#MacroScopePharma 07/25

Der Economic Policy Brief des vfa

Moderne Wertschöpfung: Die Industrie wird immer mehr zum Dienstleister

Europas Industrie stellt immer weniger Industriegüter her. Dienstleistungen machen einen immer größer werdenden Anteil ihrer Wertschöpfung aus. Das liegt insbesondere daran, dass die Komplexität von Industriegütern steigt. Ihre Bestandteile werden digitaler und setzen sich damit immer weniger aus den Leistungen der traditionellen Massenfertigung zusammen. Hinzu kommt eine sektorale Verschiebung: Während Branchen mit hoher Forschungsintensität wachsen, geht der Anteil weniger innovativer Branchen zurück. Damit wird die Industrie produktiver und innovativer. Deutschland trägt in Europa maßgeblich zu dieser Entwicklung bei, nicht zuletzt wegen der wachsenden Pharmaindustrie.

Die Industrieproduktion Deutschlands sinkt seit dem Jahr 2018 – rund 13 Prozent gab die Leistung seither nach. Nicht zuletzt deshalb wird die Diskussion um eine Deindustrialisierung intensiv geführt.(1) Dabei sind noch andere Entwicklungen im Gange: Die Wertschöpfung im verarbeitenden Gewerbe ist gegenüber der industriellen Fertigungsleistung deutlich robuster.(2) Auch europaweit entkoppelt sich die Produktion von der Wertschöpfung (Abbildung 1). Schon seit der Finanzkrise im Jahr 2010 begann die Wertschöpfung im Mittel stärker zu wachsen als die reine Herstellung von Industrieprodukten. Über die Jahre ist sie um zusammengenommen zehn Prozentpunkte schneller gewachsen (dies entspricht der Lücke zwischen den beiden Linien in Abbildung 1, bzw. der Linie für die EU in Abbildung 2). Diese Entwicklung hat sich europaweit immer weiter beschleunigt. Deutschland hat hierzu maßgeblich beigetragen.

Der Blick auf die Wertschöpfung ist wichtig, weil die Löhne und Gewinne einer Branche von dieser Größe abhängen. Der Blick auf die Kernproduktion verleitet schnell zu dem Schluss, dass eine breite Deindustrialisierung im Gange ist. Die Betrachtung aller Aktivitäten der Unternehmen deutet jedoch vielmehr auf einen tiefgreifenden Wandel in der Industrie hin – weg von traditioneller Massenfertigung hin zu komplexen, zumeist innovativen Prozessen.

Dieses Auseinanderdriften von Wertschöpfung und Industrieproduktion lässt sich auf zwei Kanäle zurückführen, von denen der erste als der dominantere erscheint und im Folgenden fokussiert wird. Zum einen schlägt sich die Tertiarisierung(3)

– die zunehmende Bedeutung des Dienstleistungssektors – der Industrie nieder: Mehr und mehr Branchen rücken von der eigentlichen Fertigung ab und konzentrieren sich zunehmend auf innovative Tätigkeiten, etwa Forschung und Entwicklung (F&E). Teils kommt auch die steigende Bedeutung bereits forschungsstarker Industriezweige zum Tragen. Zum anderen spielt eine steigende Fertigungstiefe eine – wenn auch geringere – Rolle. Unternehmen benötigen weniger Vorleistungen und vorleistungsintensive Branchen, vor allem die energieabhängigen, schrumpfen (für Details vgl. die Box auf Seite 9f).

Europas Industrie transformiert sich

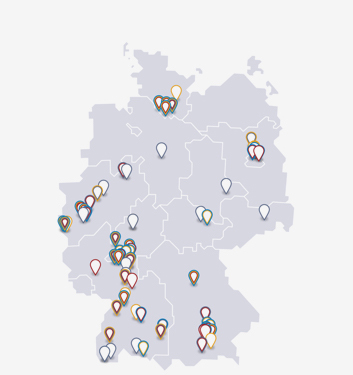

Sektorale Treiber dieser Entwicklung in Europa sind die Elektronik, die Kunststoffherstellung und die Textilwirtschaft. Diese Sektoren haben überdurchschnittlich stark den Dienstleistungsanteil ausgebaut. Räumlich treiben neben Deutschland vor allem Dänemark, Portugal und die Niederlande die Entwicklung. Dort verändern vor allem die produktiven Schlüsselindustrien die Wertschöpfungsstrukturen (Abbildung 3). Es gibt indes auch Sonderentwicklungen, die den zugrundeliegenden Trend überlagern, etwa in der Pharmaindustrie (vgl. den Abschnitt unten) oder im Fahrzeugbau. In der Kraftfahrzeugherstellung beispielsweise steigt seit Jahren die Wertschöpfung bei stagnierender oder gar sichtbar sinkender Produktionsleistung (Abbildung 4). Dies reflektiert einerseits steigende F&E-Anteile in der Wertschöpfung, andererseits aber auch deutliche Veränderungen in den Produkten, insbesondere die Steigerung des Anteils von Software beispielsweise für Assistenzsysteme, vernetztes oder autonomes Fahren.

Deutsche Industrie: Zunehmend komplexere Produktion

Die zunehmende Bedeutung von Dienstleistungen zeigt sich in der Breite der deutschen Industrie. Nahezu sämtliche Industriezweige bauen seit Jahren ihr Engagement in Dienstleistungstätigkeiten aus. Der Anteil industriell gefertigter Güter an ihren Produktionsprozessen ist mitunter deutlich gesunken (Abbildung 5). Aufgebaut wurden dagegen unternehmensnahe Dienstleistungen, darunter F&E, aber auch Immobilien- sowie Leasingtätigkeiten.

Die stärkere Dienstleistungsorientierung ging vor allem mit einer Ausweitung der F&E-Tätigkeiten einher (Abbildung 6). Die Unternehmen erwirtschaften Gewinne nicht nur mit physischen Gütern, sondern mehr und mehr auch durch Innovationen und deren Nutzung, etwa über Erträge aus Patenten oder Lizenzen, wie sie beim Gebrauch von Software und anderen digitalen Leistungen anfallen.

In einigen Branchen, so auch in der pharmazeutischen Industrie, stieg zudem der Anteil der Tätigkeiten im Bereich der Immobilienverwaltung und -bewirtschaftung. Auch dies geht teilweise auf komplexere Produktionsstätten zurück, die eine modernere Gebäudetechnik und eine intensivere Betreuung dieser Hightech-Produktionsstätten erfordern.

Hinzu kommt eine zunehmende Komplexität in den Produktionsprozessen selbst. Die immer stärkere Vernetzung und der steigende Anteil digitaler Lösungen im Unternehmensalltag erfordern ebenfalls ein höheres Maß an eigener Dienstleistungstätigkeit. Dies ist auch ein Weg, um den Herausforderungen des demografischen Wandels zu begegnen: Es ist notwendig, die immer knapper werdende Zahl an Erwerbspersonen effizient einzusetzen. Der höhere Anteil von Dienstleistungen in einer Branche zeigt dabei einen starken Zusammenhang mit der Produktivität einer Branche auf. Die Produktivität, gemessen als Wertschöpfung bezogen auf die Zahl der Erwerbstätigen, ist umso höher, je komplexer und weiter entfernt die Branche von der reinen Fertigung aufgestellt ist (Abbildung 7).

Pharma: Vorreiter als Dienstleister in der Industrie

Die deutsche Pharmaindustrie hielt ihren Forschungsanteil im vergangenen Jahrzehnt in etwa konstant (Abbildung 8). Damit entwickelte sich ihre Forschungsintensität zwar weniger dynamisch als beispielsweise die der Kfz-Industrie – diese konnte den Anteil um fast zwei Prozentpunkte ausbauen –, aber dennoch blieben die Forschungsaktivitäten der Pharmaindustrie im Industrievergleich auf einem Spitzenplatz.

Dabei war die Pharmaindustrie in den vergangenen Jahren Sondereffekten ausgesetzt, die regional unterschiedlich wirkten. So zogen etwa die Niederlande, dank günstiger Rahmenbedingungen wie öffentlicher Förderprogramme (z. B. PharmaInvestHolland) und steuerlicher Anreize, in den vergangenen Jahren erhebliche internationale Investitionen, insbesondere in F&E an.(4)

Die niederländische Pharmabranche weitete die Wertschöpfung in der Folge massiv aus (Abbildung 9a), während der Produktionswert im Vergleich kaum stieg.

Dagegen schlug in Belgien die Produktion stärker zu Buche: Vor allem während der Coronapandemie wurde die Herstellung von Impfstoffen, deren Vorleistungen und die Herstellung von Test-Kits deutlich ausgeweitet. Dabei wurden erhebliche Mengen gefertigt, für die jedoch Patentgebühren ins Ausland flossen. Entsprechend stieg zwar die Produktionsleistung insgesamt deutlich, die Wertschöpfung blieb allerdings deutlich hinter der Entwicklung der physischen Produktion zurück (Abbildung 9b).

In Deutschland lagen im Jahr 2019 beide Größen gleichauf. Im Anschluss schob die Impfstoffherstellung die Produktion sichtbar an – gleichzeitig steigerten beträchtliche Lizenzeinnahmen aus dem Ausland die Wertschöpfung. Im Jahr 2021 sorgten diese Einnahmen für einen deutlichen Wachstumsimpuls für das deutsche Bruttoinlandsprodukt: Der Effekt wurde auf rund 0,5 Prozentpunkte zusätzliches Wachstum beziffert.(5)

Unterm Strich drifteten beide Größen nicht dauerhaft auseinander (Abbildung 9c).

Fazit: Verstärkt auf Forschung und Entwicklung setzen

Im vergangenen Jahrzehnt, verstärkt in den vergangenen Jahren, hat sich die Industrie mehr und mehr von der eigentlichen Kerntätigkeit entfernt. Neben der Produktion von Industriegütern gewinnen die von Industrieunternehmen erbrachten Dienstleistungen mehr und mehr an Bedeutung. Dies ist maßgeblich auf komplexere Produkte, komplexere Produktionsverfahren und komplexere Produktionsstätten zurückzuführen. All das erfordert größere Innovationsaktivitäten in den Unternehmen und eigene Dienstleistungen in höherem Umfang. Die sinkende Produktionsleistung in der Industrie wird mit der umfangreicheren Dienstleistungstätigkeit weitestgehend kompensiert. Dies gilt sowohl für Deutschland als auch für Europa insgesamt.

Diese umfangreichere Dienstleistungstätigkeit wirkt sich in mehrerlei Hinsicht positiv aus: Erstens steigert eine höhere Dienstleistungsintensität die Produktivität, vor allem dort, wo verstärkt auf Forschung und Entwicklung gesetzt wird. Zweitens entstehen mit den neuen Tätigkeitsprofilen hochwertige Beschäftigungsverhältnisse, die höhere Löhne ermöglichen. Drittens erwachsen aus Forschungsergebnissen immer auch Chancen für zusätzliche Einnahmen aus Patent- und Lizenzgebühren in gesamtwirtschaftlich bedeutsamem Umfang.

Für Deutschland und auch für Europa ist diese Erkenntnis eine Chance im Wettbewerb mit den beiden anderen großen Wirtschaftsräumen, den Vereinigten Staaten und China. Dort wird weiterhin vor allem auf die Ansiedlung industrieller Fertigung gesetzt. Wenn Europas Industriepolitik stärker auf industrielle F&E, die zu den komplexeren Produkten zugehörigen Dienstleistungen und auf Hightech in der Produktion setzt, kann dies zu einem Produktivitätsvorsprung führen und erhebliche Einnahmen aus der Vermarktung der Dienstleistungen und Lizenzen nach sich ziehen.

Hierfür ist es notwendig, dass vor allem die industriellen Forschungszentren und die Branchen mit großem Hightech-Anteil in den Produkten sowie der Fertigung an den Standort gebunden werden. Dies erreicht man mit stabilen Rahmenbedingungen für den Schutz geistigen Eigentums, einem guten Ökosystem für F&E, Innovationsoffenheit des heimischen Markts, aber auch mit steuerlichen Anreizen wie der Forschungszulage. Deren Bemessungsgrundlage ist auch mit den jüngst beschlossenen Erweiterungen deutlich zu gering bemessen: Für global agierende Industrieunternehmen mit einem jährlichen F&E-Budget von mehreren Milliarden Euro ist eine Forschungszulage von 20 Prozent auf maximal zwölf Millionen Euro des Innovationsbudgets ein nur sehr geringer Anreiz, weitere F&E-Aktivitäten nach Deutschland zu verlagern. Schon jetzt werden laut Stifterverband deutlich mehr als die Hälfte aller industriellen F&E-Aufwendungen von Unternehmen mit mehr als 10.000 Mitarbeitenden erbracht. Um die Innovationsaktivitäten der großen Industriebetriebe zu werben, hat also einen großen Hebel, um mehr Forschungs- und Entwicklungsaktivitäten aber auch mehr Hightech-Produktion ins Land zu ziehen.

Box: Daten und Methoden

Die Fertigung physischer Güter wird unter den Industriebetrieben von den statistischen Ämtern abgefragt und in branchenspezifischen Produktionsindizes zusammengefasst. Diese werden verschiedenen Verfahren unterzogen, um beispielsweise saisonale Effekte und Preisbewegungen von den realwirtschaftlichen Entwicklungen getrennt darzustellen. Somit bezieht sich der Produktionsindex für pharmazeutische Güter ausschließlich auf das Kernprodukt der Branche, die mengenmäßige Fertigung von Pharmazeutika. Ein typisches Pharmaunternehmen bringt indes weit mehr an Gütern (häufig etwa chemische Grundstoffe) und Dienstleistungen (allen voran Forschungs- und Entwicklungstätigkeiten) hervor. Zusammengefasst wird die gesamte Produktion einer Branche im Produktionswert. Steigt der Produktionswert schneller als der Produktionsindex, liegt dies daran, dass Nebentätigkeiten stärker zulegen als die Kernproduktion. Und da dies getrieben wird durch Dienstleistungen (die eigentlich vom tertiären Sektor bereitgestellt werden), wird dies als Tertiarisierung der Industrie bezeichnet.

Da kaum EU-Mitglieder (eine Ausnahme: Deutschland) reale Produktionswerte zur Verfügung stellen, wird im Text stattdessen die reale Wertschöpfung dem Produktionsindex gegenübergestellt. Sie hängt mit dem Produktionswert zusammen, denn in Euro gerechnet ergibt sie sich aus diesem durch Abzug der in der Produktion eingesetzten Güter (Vorleistungen). Falls etwa ein Unternehmen zur Herstellung Patentgebühren entrichtet, werden diese vom Produktionswert abgezogen (und mindern die Wertschöpfung), während der Patentgeber eine entsprechend höhere Gesamtproduktion (nicht: Güterproduktion) und Wertschöpfung aufweist. Die Wertschöpfung steigt schneller als der Produktionswert, wenn die Vorleistungen langsamer zulegen – spiegelbildlich wird dies auch als steigende Fertigungstiefe bezeichnet.

Nützlich ist die Beziehung „Wertschöpfung – Industrieproduktion = (Wertschöpfung – Produktionswert) + (Produktionswert – Industrieproduktion)“. Die Drift zwischen Wertschöpfung und Industrieproduktion (die linke Seite) wird im Haupttext betrachtet. Diese Drift enthält somit zwei Effekte: die Änderung der Fertigungstiefe (die erste Klammer rechts) und die Tertiarisierung (die zweite Klammer) – der Produktionswert wächst nämlich schneller als die Industrieproduktion, wenn die Nebentätigkeiten an Gewicht gewinnen. Für Deutschland liegen sämtliche Daten (für die Industrie bis 2024, für die Industriebranchen bis 2022) vor. Es zeigt sich, dass zunächst eine steigende Fertigungstiefe für die Drift verantwortlich war (Abbildung A: die hellblauen Balken steigen bis 2018 an); in den vergangenen Jahren gewann die Tertiarisierung erheblich an Bedeutung.

Der im Text diskutierte Gesamteffekt erschwert die Zuordnung zur Tertiarisierung, da er zusätzlich auch auf eine geänderte Fertigungstiefe reagiert. Für die Industrie insgesamt fällt dies kaum ins Gewicht, macht für einzelne Branchen jedoch einen Unterschied (Abbildung B): In den energieintensiven Branchen (insbesondere den Raffinerien) brach durch den Kostenschub seit der Energiekrise 2022 die Fertigungstiefe ein. Dagegen weisen insbesondere die Elektroindustrie und die Autoindustrie steigende Fertigungstiefen auf – dort trägt die Tertiarisierung nur einen Teil zum im Haupttext beschriebenen Gesamteffekt bei, wenn auch in der gewichtigen Autoindustrie den weitaus größten. Alles in allem zeigt sich jedoch, dass die Tertiarisierung nahezu überall fortgeschritten ist (die grauen Balken sind nur für die Raffinerien und insbesondere den sonstigen Fahrzeugbau zurückgegangen, minimal auch für die Hersteller von Metallerzeugnissen). Getrieben wurde sie von den Branchen Automobil, Chemie, Gummi und Kunststoff, Metallerzeugung und Elektronik.

MacroScope Facts

Der Produktionsindex fasst die Entwicklung der Industriebranchen zusammen und ist – für ein beliebiges (Basis)Jahr, aktuell: 2021 – auf einen Wert von 100 normiert. Damit lässt sich ablesen: Die Pharmaindustrie produzierte dieses Jahr bislang 4 Prozent mehr als im Mittel des Jahres 2021, die gesamte Industrie 6 Prozent weniger. Leicht übersehen wird die Ausgangslage im Basisjahr: 2021 war die Pharmaproduktion aufgrund der Impfstoffe besonders hoch, dennoch wird aktuell mehr hergestellt. Die Industrie hatte sich 2021 noch nicht vom Coronaeinbruch erholt, fertigt aber derzeit trotzdem weniger. Die Wahl des Jahres 2019 als Basis zeigt: Im Vergleich zum Vorcoronaniveau hat Pharma 13 Prozent zugelegt, die Industrie 11 Prozent eingebüßt (vgl. die gestrichelten Linien in der Abbildung).

Fußnoten:

(1) Hüther, Michael, et al. „Deindustrialisierung: Schreckgespenst oder notwendiger Schritt im Strukturwandel der deutschen Wirtschaft?.“ ifo Schnelldienst 76.03 (2023): 01 – 30, online verfügbar.

(2) Lehmann, R., & Wollmershäuser, T. (2024). Struktureller Wandel im Verarbeitenden Gewerbe: Produktion unterzeichnet Bruttowertschöpfung. ifo Schnelldienst, 77(02), 55 – 60, online verfügbar.

(3) Grömling, M. (2008). Strukturwandel: Tertiarisierung der Produktion. Die Zukunft der Arbeit in Deutschland, S. 65 – 97, online verfügbar.

(4) Ikkersheim, D und C. Handor (2019), Unlocking the life sciences potential, KPMG.

(5) Gemeinschaftsdiagnose (2022): Von der Pandemie zur Energiekrise – Wirtschaft und Politik im Dauerstress, Frühjahrsgutachten der führenden Wirtschaftsforschungsinstitute, online verfügbar.

Autor:

Co-Autor:

Pressekontakt: